스트라이프와 OPTI로 크로스보더 EC를 쉽게!

- 인터뷰

- Stripe과의 연계

- Stripe x OPTI의 장점

- 스트라이프 투어 도쿄 2024

Stripe x OPTI 인터뷰

Stripe과의 연계

장점

Stripe과 Opti의 협력에 대한 장점은 다음과 같습니다.

1. 통합 자문

옵티는 Stripe의 파트너사이기 때문에 Stripe Payment, Stripe Billing, Stripe Tax 등 Stripe 제품에 대한 문의에 대응할 수 있습니다. 따라서 어떤 제품을 조합하여 어떻게 세금 신고를 해야 하는지에 대한 조언을 해드릴 수 있습니다.

2. 세무 자문

통합 자문 외에도 세무 자문도 가능합니다. 어느 나라에 세금 등록을 해야 하는지, 세금 등록을 해야 하는지, 언제부터 세금 등록과 세금 신고를 시작해야 하는지 등을 설명해 드립니다.

3. 결제 후 세금 신고 및 납세

결제 후에는 납세와 세금 신고를 처리해야 합니다. 옵티는 90개국의 세금 등록 및 세금 신고와 함께 이러한 납세 관련 솔루션도 제공하고 있습니다.

4. 세무 엔진 도입

당사는 다양한 세무 엔진을 취급하고 있으며, 고객사에 최적화된 세무 엔진을 소개하고 있습니다. 특히 Stripe과 연동하기 쉬운 세무 엔진 등도 다양하게 제안할 수 있습니다.

위와 같은 이유로 Stripe과 함께 Opti도 함께 검토해 보시기 바랍니다.

글로벌 EC 서비스를 전 세계에 전개하고자 하는 사업자 여러분!

디지털 판매 고객

- 전자책

- 전자 만화

- 구독

- 팬 비즈니스

- 온라인 게임

실물 상품 판매 고객

실물 상품 판매 고객

- 의류(의류)

- 의약품

- 일본산 제품

해외 진출 시 세금 대책에 대해 옵티와 상담하기

해외 진출 시 각국의 세금 대책에 대해 문의해 주시기 바랍니다.

크로스보더 EC 고객의 과제

해외 부가가치세, 관세 등 세금 납부액과 페널티의 위험성을 알지 못해 사업 전개에 어려움을 겪는 고객이 많습니다.

비거주 기업으로서 일본 본사가 현지에서 세금 등록 및 세금 신고를 하는 것은 과거에는 경험해보지 못한 경우가 많아, 해외에서의 세금 등록 및 세금 신고, 납세에 어려움을 겪는 기업이 많다.

어떤 툴을 어떻게 조합해서 사용해야 하는지, 어떤 툴을 어떻게 통합하고 설정해야 하는지 잘 모르겠다는 고객이 많습니다.

OPTI와 Stripe 연동이라면

비즈니스의 디지털화 및 글로벌화로 인한 간접세 리스크 증가

코로나 사태로 인한 비즈니스의 디지털화 가속화

2024년 현재 코로나 사태로 인해 다양한 비즈니스가 디지털화되었다. 소프트웨어 판매도 이전에는 단품 데이터 판매가 많았지만, 이것도 구독형으로 바뀐 사례도 많다.

예를 들어 구글의 지메일이나 업무용 CRM 소프트웨어인 세일즈포스 등도 클라우드 서비스로 전환되고 있다. 또한 상품 판매에 있어서도 이제는 Shopify나 Amazon을 통해 많은 사업자들이 크로스보더 EC 판매를 하고 있다. 이처럼 비즈니스의 디지털 전환은 전 세계적으로 진행되고 있다.

플랫폼 업체로부터 결제를 탈피하려는 움직임도

2024년 1월 미국 대법원에서 앱스토어를 둘러싼 에픽사와의 소송에서 상고를 기각했다. 이에 따라 고등법원 판결이 유효하게 됐다.

고등법원은 앞서 개발자들이 아이폰 사용자들을 애플 시스템 외부의 선택지로 유도할 수 있도록 허용하는 판결을 내렸으며, 외부 시스템에서는 더 저렴하게 앱을 구매할 수 있게 된다.

애플은 업스토어를 통한 디지털 상품 및 서비스 판매에 대해 개발자에게 최대 30%의 수수료를 부과하고 있었다. 이번 대법원 판결로 많은 SaaS 업체나 게임업체들이 30%의 수수료를 받는 애플사를 통한 매매 대신 자사 사이트에서의 매매로 전환할 것으로 예상된다. 왜냐하면 일반적인 카드 결제의 경우 4~5% 정도의 수수료로 충분하기 때문입니다.

한편, 발생하는 국제 간접세 리스크는?

2024년 1월 미국 연방대법원의 판결은 앱스토어와 구글플레이에서 디지털 서비스를 판매하는 많은 게임사 및 결제 회사들에게 승리의 소식이었다.

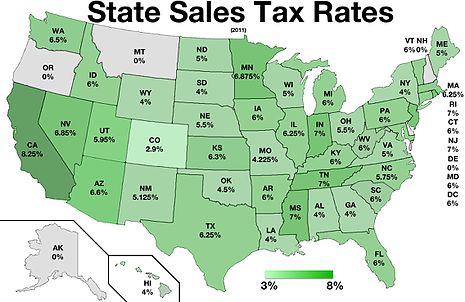

한편, 이들 회사가 플랫폼 사업자와 다른 곳에서 결제를 할 때 현지 간접세 납부 의무가 발생한다. 예를 들어, 미국에서는 사우스다코타 주 vs 웨이페어 판결로 인해 판매세의 경제적 연결고리(economic nexus)가 유효하게 되었다. 이에 따라 일정 기준(주에 따라 다르지만, 연간 주 내 매출 10만 달러 또는 200건의 거래)을 초과하면 현지 판매세 신고가 발생하게 됩니다. (*) 또한, EU와 영국에서는 일본 기업이 해당 지역의 소비자에게 디지털 판매를 하는 경우, 현지에서 VAT를 과세, 징수, 납세의무가 발생하게 됩니다.

이처럼 디지털화가 진행되는 세계는 많은 비즈니스 기회를 제공하지만, 현지 세금 등록 및 세금 신고 의무가 발생한다는 점을 명심해야 합니다. 이러한 의무를 소홀히 할 경우, 연체세와 벌금이 부과될 뿐만 아니라 최악의 경우 경영진은 현지에서 형사처벌을 받을 수도 있다. 따라서 특히 상장기업 등은 글로벌 진출 시 현지의 간접세 리스크를 먼저 고려해야 합니다.

짧은 세금 신고 기한과 복잡한 국제 세금

매월 발생하는 세금 신고

일본의 세금 신고를 기준으로 하면 전 세계 세금 신고 일정이 빠르다. 일본의 법인세와 소비세 신고는 과세 대상 기간이 1년이며, 이후 2개월 이내에 신고하는 것이 의무화되어 있다.

반면 프랑스와 독일의 VAT 신고는 월별 신고이기 때문에 매월이 과세 대상 기간이며, 다음 달 10일까지(독일) 세금 신고를 해야 한다. 또한 미국의 경우 각 주별로 신고를 해야 하기 때문에 미국 전역에 게임을 전개하는 것만으로도 45개 주에 대해 세금 신고를 해야 합니다.

그동안 일본 세무 중심이었던 회계부서는 어쩔 수 없이 세계 각국의 세무 신고를 이해하고 외부 업체를 선정할 수밖에 없게 되었습니다. 이때 한 국가의 세무만 대응할 수 있는 업체인지, 아니면 세계 각국의 세무 신고를 일괄적으로 의뢰할 수 있는 업체인지가 중요한 선정 요소가 됩니다. 각 국가마다 다른 세무법인을 이용하더라도 언어, 시차, 문화, 시간대 차이 등으로 인해 세무법인과의 소통은 매우 번거롭습니다. 따라서 현실적인 해결책으로 세계 각국의 세금 신고를 지원할 수 있는 세무법인을 이용하는 것이 가장 좋은 방법이라고 할 수 있다.

세계 각국의 전자계산서 신고 대응은 거래 후 4일 이내 신고로

이러한 세금 신고와 더불어 세계 여러 지역에서 전자 송장 제도의 개정이 이루어지고 있는데, EU에서는 Vida(VAT in the Digital Age)라는 제도가 시작되었다. 또한 일본에서는 Peppol이라는 제도를 통해 전자 신고를 하게 됩니다. 하지만 궁극적으로는 전 세계 공통의 신고방식에 가까워질 것으로 보인다.

전자계산서 신고가 이루어지지 않는 지금까지의 세상에서는 사업자가 다른 사업자에게 인보이스를 제출하면 되는 것이었습니다. 하지만 앞으로는 사업자가 다른 사업자에게 인보이스를 제출할 때마다 해당 국가의 전자계산서 신고제도를 통해 각국의 세무당국에 동시에 데이터를 제출해야 하는 의무가 발생한다.

각 국가마다 요구사항이 다릅니다. 어떤 국가에서는 거래 후 며칠 이내에 구조화된 전자 송장 신고를 의무화하고, 어떤 국가에서는 데이터 보관 장소, 송장 언어 등의 의무가 발생하기도 한다.

글로벌 사업의 경리부서에서 수행하는 업무는 지금까지는 사내 결산, 연결 결산 등을 처리하면 되었지만, 디지털화의 세계에서는 전 세계 거점의 거래를 하나의 ERP에 집중시키고, 거점별로 거래별로 수일 내 인보이스 신고를 의무화하여 모니터링하는 것이 필요합니다.

인보이스 신고는 거래마다 해야 하기 때문에 인력으로는 도저히 감당할 수 없는 세계가 됩니다. 또한 일본의 제도에 준하는 정도의 전자계산서 서비스를 이용하더라도 VAT in the Digital Age 시대의 전 세계 e-Invoice 신고에 대한 대응은 미흡한 실정입니다.

거래 횟수 증가로 인한 세금 계산의 어려움

시장 규모 VS 판매세 대응의 번거로움

미국은 언제나 초강대국이다. 그리고 게임, 전자 만화 등의 최대 수출국이기도 하다. 일본 기업이 디지털 판매나 크로스보더 EC 판매를 할 때 첫 번째 대상 국가는 미국입니다. 왜냐하면 시장이 매우 크기 때문입니다.

하지만 시장이 크다는 좋은 면만 고려하다가는 낭패를 볼 수 있습니다. 미국에는 악명 높은 '판매세'에 대한 대응이 필요합니다.

예를 들어 크로스보더 EC에서 현지에 재고를 보유하고 판매하면 그것만으로도 많은 주에서 물리적 넥서스가 발생하여 현지 판매세 신고를 요구받습니다.

또한, EC 사이트나 디지털 판매 사이트에서는 상품 가격 외에 현지 세액을 계산하여 표시하는 것이 일반적이다. 일부 국가에서는 소비자 보호를 위해 판매 사이트에 정확한 현지 세액을 표시하도록 의무화하고 있다.

한편, 이러한 세금을 사이트에 표시하는 것은 매우 복잡한 일이다.

주세, 군세, 시세 등 세목이 많고 복잡하다는 점이 문제다. 예를 들어 미국의 판매세를 예로 들면, 주세인 판매세 외에 군세, 시세 등이 복잡하게 얽혀 있습니다. 다저스 구장에서 10달러짜리 햄버거를 사면 캘리포니아 주 판매세 6%에 기타 시세를 포함해 9.5%가 붙어서 10.95달러가 된다. 반면 양키스 구장에서는 주 판매세 4%에 시세 등 4.88%가 추가되어 총 8.88%가 된다. 이처럼 미국에서 상품 가격을 산정할 때는 주 판매세 외에 카운티세, 시세 등을 고려하여 세금을 계산해야 합니다.

이처럼 주, 카운티, 시와 세금 관할권이 많은 경우에는 이러한 최신 세제를 확인하는 데 어려움이 있다. 미국 전역에는 주 외에도 카운티, 시 등을 포함하여 2895개의 세금 관할권이 있는 것으로 알려져 있으며, 이를 모두 확인하는 것은 불가능합니다.

게다가 이들 과세관할권에서는 세율이 자주 변경되는 문제도 있습니다. 2021년에는606건, 2022년에는542건의 세율 변경이 있었다고 한다. 이렇게 되면, 한번 세율을 데이터베이스에 입력해도 1년 후에는 쉽게 구식이 될 수 있습니다. 따라서 정확한 세액 계산은 현실적으로 매우 어려운 문제입니다.

3억 가지 조합의 복잡성

2800개 이상의 관할구역이 있다는 점과 세율이 연간 500건 이상 변경되는 문제 외에도, 미국에서는 배송지 창고지와 소비자가 지정한 배송지 우편번호 조합, 재판매 사업자 여부, 면세 거래 여부, 판매 상품 등에 따라 세율 조합이 변경된다. 이러한 계산 방법은 3억 가지로 알려져 있다.

EC사이트나 디지털 판매의 경우 구매자의 위치를 선정하고, 수시로 변경되는 세율을 관리하고, 소비자가 구매할 때 즉각적으로 적절한 세액을 과세하고 징수해야 한다. 게다가 디지털 비즈니스의 경우 건당 10달러도 안 되는 금액으로 매번 세무 컨설턴트에게 의견서를 요청할 수도 없다. 결국 판매 사이트에 세무 엔진을 도입하는 것 외에는 현실적인 방법이 없다고 할 수 있다.

디지털 비즈니스 세계에서 간접세 대책은 세무 엔진 도입이 필수입니다.

이처럼 미국에서만 3억 가지의 세금 조합이 발생하는 세상에서 전 세계에 대해 미미한 금액을, 엄청난 숫자를 판매하는 전자제품 판매업체는 반드시 자사 사이트에 세무 엔진을 도입한 비즈니스 전개가 필수적으로 요구되고 있습니다.

이러한 대응은 조만간 모든 글로벌 기업이나 글로벌로 사업을 전개하는 디지털 기업이 직면하게 될 것입니다.

예를 들어 '게임회사', '전자만화회사', '방송국', 'SaaS기업', '전자음악유통회사', '팬사이트' 등은 거래횟수가 방대하고, 전 세계에 판매를 하기 때문에 이러한 대책이 필요합니다.

그리고 이러한 세금 신고 대책을 소홀히 하는 기업은 세무당국으로부터 갑자기 거액의 연체세 및 벌금 납부 통지서를 받게 됩니다. 이때 귀사가 상장기업이라면 투자자와 주주들에게 어떻게 설명해야 할까요?

이사의 선관주의 의무는 더 이상 국제적인 간접세 대책을 무시할 수 없게 되었습니다.

사전에 납세액과 임계치 정보를 알 수 있기 때문에 안심하고 크로스보더 EC에 대응할 수 있다. 또한 불명확한 부분은 의견서나 미팅 등을 통해 명확히 할 수 있습니다.

Stripe에서 데이터를 받으면 그것을 그대로 세금 신고서까지 작성할 수 있습니다. 또한 납세까지 대응할 수 있습니다. 따라서 크로스보더 EC에 대한 불안감이 있는 기업도 문제없이 진행할 수 있습니다.

옵티는 수많은 크로스보더 EC툴 고객사를 보유하고 있기 때문에 이러한 사례를 통해 최적의 크로스보더 EC툴을 제안할 수 있습니다.

글로벌 EC에서 옵티의 강점

Stripeとオプティとの連携

Stripeでは決済や税額の算出、その他不正検知など様々な機能がございます。オプティではStripeデータを元ににして税額算出や税申告を実施します(税申告/納税/しきい値モニタリング/過去申告/税務署とのレター対応)

옵티의 업무

옵티는 설립 이래 Tax * IT=Performance를 모토로 단순히 몇 개국에서의 세무신고 대행업이 아닌, 세계 70개국에서 세무신고 및 시스템 도입을 지원해 왔습니다. 그 결과, 많은 대기업의 세금 신고를 지원하고 있습니다.

세무 리스크 분석

스트라이프 투어 도쿄 2024

2024년 7월 18일 토라노몬 힐즈에서 개최된 Stripe Tour Tokyo 2024에서 많은 분들께 당사 솔루션을 소개하였습니다. 글로벌 EC 결제 및 세무에 대해 고민이 있으신 법인분들께서는 꼭 문의해주시기 바랍니다.

.jpg?width=4032&height=3024&name=IMG_5740%20(2).jpg)

자주 묻는 질문

자주 묻는 질문을 정리해 보았습니다.

Stripe과 Opti의 협력에 대한 장점은 다음과 같습니다.

1. 통합 자문

옵티는 Stripe의 파트너사이기 때문에 Stripe Payment, Stripe Billing, Stripe Tax 등 Stripe 제품에 대한 문의에 대응할 수 있습니다. 따라서 어떤 제품을 조합하여 어떻게 세금 신고를 해야 하는지에 대한 조언을 해드릴 수 있습니다.

2. 세무 자문

통합 자문 외에도 세무 자문도 가능합니다. 어느 나라에 세금 등록을 해야 하는지, 세금 등록을 해야 하는지, 언제부터 세금 등록과 세금 신고를 시작해야 하는지 등을 설명해 드립니다.

3. 결제 후 세금 신고 및 납세

결제 후에는 납세와 세금 신고를 처리해야 합니다. 옵티는 90개국의 세금 등록 및 세금 신고와 함께 이러한 납세 관련 솔루션도 제공하고 있습니다.

4. 세무 엔진 도입

당사는 다양한 세무 엔진을 취급하고 있으며, 고객사에 최적화된 세무 엔진을 소개하고 있습니다. 특히 Stripe과 연동하기 쉬운 세무 엔진 등도 다양하게 제안할 수 있습니다.

위와 같은 이유로 Stripe와 함께 Opti도 함께 검토해 보시기 바랍니다.

각 거래마다 수일 내에 각국의 세무 당국에 구조화된 데이터를 제출하는 신고를 말합니다.

당사는 디지털 인보이스 추진협의회의 회원사로서 지속적으로 전 세계의 최신 전자 인보이스 신청을 조사하고 확인하여 고객사의 전 세계 e-Invoice 신고를 지원하고 있습니다.

해외 진출 시 세금 대책에 대해 옵티와 상담하기

해외 진출 시 각국의 세금 대책에 대해 문의해 주시기 바랍니다.

" OPTI는 깊은 지식을 바탕으로 매우 독특한 세무 서비스를 제공하는 것 같습니다. 우리 리코는 이러한 이유로 OPTI를 선택했습니다."

글로벌 세금 신고 DX화 흐름

옵티는 글로벌 세금 신고를 지원하고 있으며, 이러한 세금 신고 및 세금 관리 전략 수립과 DX화를 진행하고 있습니다. 또한, 전 세계 150개국의 파트너사와 함께 귀사의 세금 신고도 지원합니다.

현황 분석

귀사의 중장기 계획을 고려하여 향후 5년에서 10년 동안 귀사의 비즈니스의 상업적 측면과 국제 세무적 측면의 현황 분석과 향후 달성해야 할 목표, 제약 조건 및 비즈니스 과제를 묻고 있습니다.

제안

진출 국가, 필요한 요건 등을 바탕으로 최적의 글로벌 세금 신고 솔루션, 규제 대응 솔루션을 제시합니다.프로젝트 시작

진출 대상 국가에서 세금 등록을 진행합니다. 또한, 과거에 이미 과세 대상 활동이 있는 경우, 과거 세금 및 연체세, 이자 등을 납부하기 위해 현지 세무 당국과 협상을 진행합니다.

세무 기술 도입

귀사의 시스템에 최신 세무 기술을 도입합니다. 귀사를 위한 IT 개발이 필요한 경우에도 별도 유상으로 대응합니다. 또한, 국제세무인력 교육 및 시스템 정착을 지원합니다.세금 신고의 DX화로

전 세계 세금 신고를 대시보드화하여 신고 현황을 확인할 수 있도록 합니다. 국가별 신고 지연이 발생하지 않도록 귀사를 위한 대시보드를 구축하여 세금 신고 및 e-Invoice 신고 누락을 방지합니다.